昨日李克强总理在其所作的《政府工作报告》中明确指出:“实施更大规模的减税。普惠性减税与结构性减税并举,重点降低制造业和小微企业税收负担。深化增值税改革,将制造业等行业现行16%的税率降至13%,将交通运输业、建筑业等行业现行10%的税率降至9%,确保主要行业税负明显降低;保持6%一档的税率不变,但通过采取对生产、生活性服务业增加税收抵扣等配套措施,确保所有行业税负只减不增,继续向推进税率三档并两档、税制简化方向迈进。……”

很多网友在感慨减税力度空前强大,非常给力的同时,也十分关心什么时候具体实施增值税减税政策?哪些行业由现行税率16%降至13%,由10%降至9%的?出口退税率会怎么调整,对出口企业有什么影响?

在回答这些问题前,先回顾去年增值税税率调整政策的出台过程:

2018年3月5日国务院总理李克强在第十三届全国人民代表大会第一次会议上作的《政府工作报告》中指出:“进一步减轻企业税负。改革完善增值税制度,按照三档并两档方向调整税率水平,重点降低制造业、交通运输等行业税率,提高小规模纳税人年销售额标准。……”

2018年3月20日第十三届全国人民代表大会第一次会议表决通过了关于政府工作报告的决议,批准了这个报告。

2018年4月4日,财政部和税务总局联合发布《财政部税务总局关于调整增值税税率的通知》(财税〔2018〕32号),决定自2018年5月1日起调整增值税税率,出口退税率也作了相应的调整。

何时出台具体政策?何时具体实施?

由上可知,2018年《政府工作报告》提出改革完善增值税制度,是框架型的。过了将近一个月出台具体落实文件,决定在5月1日实施。而今年的《政府工作报告》提出的深化增值税改革目标比较明确。再加上有了去年改革完善增值税制度的经验可资借鉴,有理由相信,具体政策出台时间有可能会更快一些,比如在全国人民代表大会会议通过政府工作报告后就出台,相应的具体实施时间也有可能会更早一些,比如从4月1日开始实施。最起码也要与去年的看齐,在5月1日开始实施。

哪些行业降低税率?

与去年的做法一样,包括制造业在内的现行增值税税率为16%的行业,均降至13%,现行增值税税率为10%的行业,均降至9%。这是确定无疑的普惠制大力度减税。

怎么调整出口退税率?

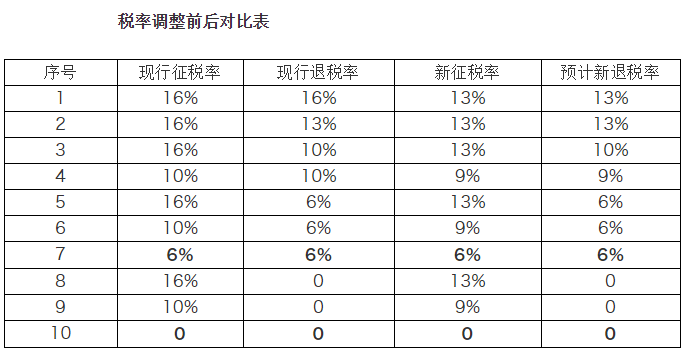

现行增值税出口退税率为16%、13%、10%、6%和0,共五档。参照去年的做法,预计(注意:是预计,具体以财政部和税务总局出台的正式文件为准——编者注)今年调整为13%、10%、9%、6%和0,仍为五档。征16%退16%和征16%退13%的调整为征13%退13%;征16%退10%调整为征13%退10%;征10%退10%的调整为征9%退9%;征16%退6%的调整为征13%退6%,征10%退6%的调整为征9%退6%,征6%退6%的还是征6%退6%;征16%退0的调整为征13%退0,征10%退0的调整为征9%退0,征0退0的还是征0退0。

增值税出口退税率调整执行时间及出口货物的时间以什么为标准?

按照以往的做法,调整出口货物退税率的执行时间及出口货物的时间,属于向海关报关出口的货物,以出口货物报关单上注明的出口日期为准;属于非报关出口销售的货物,以出口发票或普通发票的开具时间为准;保税区内出口企业或其他单位出口的货物以及经保税区出口的货物,以货物离境时海关出具的出境货物备案清单上注明的出口日期为准。

调整跨境应税行为退税率的执行时间及销售跨境应税行为的时间,以出口发票的开具日期为准。

会有怎样的过渡期政策?

去年的过渡期政策是这样规定的:

外贸企业2018年7月31日前出口的财税〔2018〕32号文第四条所涉货物、销售的财税〔2018〕32号文第四条所涉跨境应税行为,购进时已按调整前税率征收增值税的,执行调整前的出口退税率;购进时已按调整后税率征收增值税的,执行调整后的出口退税率。

生产企业2018年7月31日前出口的财税〔2018〕32号文第四条所涉货物、销售的财税〔2018〕32号文第四条所涉跨境应税行为,执行调整前的出口退税率。

需要注意的是,过渡期政策仅仅针对出口的财税〔2018〕32号文第四条所涉货物、销售的财税〔2018〕32号文第四条所涉跨境应税行为,其余只下降征税率,而出口退税率保持不变,或者征税率与退税率均不下降,保持不变的出口货物劳务和跨境应税行为,不存在过渡期。

今年的过渡期政策,至少与去年的一样。也许还会作进一步完善。具体以出台的正式文件为准。

过渡期结束后的政策是怎样的?

从2019年X月1日开始,外贸企业和生产企业,出口销售的文件所涉货物、跨境应税行为,不论购进时已按调整前税率征收增值税的,还是已按调整后税率征收增值税,均执行调整后的出口退税率。

补充说明:

上述出口货物,应包括视同出口货物。

对外提供加工修理修配劳务退税率随提供加工修理修配货物的退税率的调整而调整。

外贸综合服务企业可比照外贸企业的过渡期政策办理。

出口企业的供货企业在增值税税率调整前发生的增值税应税销售行为,未开具增值税发票需要在增值税税率调整后补开的,应当按照原适用税率补开增值税发票;发生销售折让、中止或者退回等情形,在增值税税率调整后需要开具红字发票的,按照原蓝字发票记载的内容开具红字发票;开票有误需要重新开具的,先按照原蓝字发票记载的内容开具红字发票后,再重新开具正确的蓝字发票。

对出口企业有什么影响

征税率与退税率一致,且均下降三个或一个百分点的情形:虽然这种情形增值税税率下降前后都是征多少退多少,实行彻底退税,但由于征税率的下降,相应减少了企业的资金占用,对出口企业的影响中性略偏多。

征税率下降而退税率不下降的情形:这种情形提高了征退税比率,对出口企业是有利的。

征税率与退税率的下降,对出口货物的购销价格可能会带来一定的影响,特别是对出口企业自身议价能力较弱的货物,要早做相应的准备,采取相应的对策;对长贸合同,需主动与外商协商,以取得其理解和支持。

综上所述,此次国务院拟大幅降低增值税税率,除个别征税率和退税率均为6%,以及少数出口不退税和免税的出口货物劳务,出口企业不受其影响外,总体而言对出口企业影响是正面的,有利的。